Mit einem Robo Advisor haben Sie kluge, intelligente Algorithmen an Ihrer Seite, welcher Ihnen technologisch beim Vermögensaufbau und der Ausgestaltung von Ihrem Investment Portfolio hilft. Abgesehen der menschlichen Vermögensverwaltungen bei der Bank, kann ein Robo Advisor die Aussichten auf Erfolg mit ETFs, CFDs, Aktien und Anleihen im Depot vergrößern.

Derzeit gibt es eine breite Auswahl der digitalen Vermögensverwalter, weswegen man sich vorab genau anschauen sollte, welche Robo Advisors sich lohnen. In der Regel bezahlen die Kunden für die Vermögensverwaltung eine bestimmte Summe in Prozent pro Jahr an Kosten. Diese Gebühren sind natürlich in der Anlagestrategie einzuplanen bevor man einen festen Vertrag bzw. ein Abo mit dem Robo Advisor abschließt und Sparpläne aufbaut.

Grundsätzlich sollten Sie sich bei der nächsten Generation der Robo Advisor nicht blind darauf verlassen, dass der Algorithmus immer besser funktioniert als Menschen und menschliche Vermögensverwalter.

In unserem Echtgeldtest haben wir uns die verschiedenen Vermögensverwaltungen für die Geldanlage der Kunden herausgesucht und die Performance im Preis-Leistungs-Verhältnis geprüft. Lesen Sie an dieser Stelle, wann es sich lohnt, den digitalen Anlageberater in den Aufbau des Portfolios einzubeziehen, auf welche Faktoren Sie achten müssen und welche Robo Advisors die besten sind.

Tipp: Jetzt die bessere Alternative zum Robo-Advisor wählen!

Was ist ein Robo Advisor? – Definition & Erklärung

Anbieter von Robo-Advisors zielen im Prinzip darauf ab, mit ihren automatisierten Beratungs-Leistungen die Arbeit traditioneller Finanzberater zu ersetzen und Nutzern eine teilweise oder vollständige Digitalisierung der Vermögensverwaltung zu ermöglichen.

Robo Advisor haben die Aufgabe, über einen bestimmten Algorithmus die beste Geldanlage zu empfehlen und somit als digitaler Vermögensverwalter aufzutreten. Neben den reinen Empfehlungen findet zudem eine langfristige Überwachung des Portfolios nach Performance und Risiko-Betrachtungen wie der Return-Drawdown Ratio statt.

Die Bezeichnung Robo Advisor/Robo Advice setzt sich entsprechend aus:

- Robo für Roboter/Robot

und

- Advisor für Berater

zusammen

Sie kaufen sich auf einem Portal also digitale Vermögensverwalter, welche Ihnen automatisiert einen Überblick über den Markt verschaffen, die Chancen der ETFs, Aktien und Anleihen analysieren und konkrete Vorschläge für ein gut strukturiertes Portfolio machen.

Der große Vorteil ist hier sicherlich, dass der Roboter oder Robo Advisor die Anlageentscheidungen emotionslos trifft. Menschen tendieren dagegen dazu, trotz aller Analyse eine bestimmte emotionale Verbindung zu den Wertpapieren in den Depots aufzubauen. So kann es sein, dass man sich nicht von einer problematischen Investition lösen möchte oder noch Geld nachschießt, um das bereits getätigte Investment nicht zu verlieren.

Die Robo Advisory/Robo Advice schaut dagegen einzig und allein auf die Zahlen. Der Robo Advisor kann so im Vergleich zum menschlichen Vermögensverwalter technische Feinheiten auf den Charts erkennen und somit klare Empfehlungen und Anlageentscheidungen aussprechen.

Auf der anderen Seite erkennen Menschen oft Details, welche der Robo Advisor möglicherweise übersieht. So können die digitalen Vermögensverwalter auf Basis von Algorithmen nur schwer langfristige Entwicklungen in Politik und Gesellschaft antizipieren. Unvorhersehbare Ereignisse wie die Corona-Pandemie und der Krieg Russlands in der Ukraine sind kaum für die Online Vermögensverwaltung ersichtlich.

Wenn solche Ereignisse eintreten, verändert sich das Risiko deutlich und die Strategie muss u. U. spontan verändert werden. Anleger hätten zum Beginn der Pandemie z. B. Ihren Sparplan auf Biotech (Moderna, BionTech) und E-Commerce (Amazon) umstellen müssen – eine Empfehlung, die Robo Advisors womöglich nicht so gut wie ein menschlicher Finanzdienstleister erkannt hätten.

Vorteile und Nachteile der Robo Advisor/Robo Advisory

| Vorteile der Robo Advisors für Anleger | Nachteile der Robo Advisors für Anleger |

|---|---|

| Emotionen spielen keine Rolle: Die digitale Vermögensverwaltung (Robot/Robo Advisor) fällt Anlageentscheidungen nach sehr klaren Regeln und Algorithmen. | Langfristiger Horizont der Geldanlage nicht unbedingt gegeben: Mit einem Robo Advisor ist es im Vergleich zu einem echten Vermögensverwalter etwas schwerer, kurzfristig einen Horizont für die Geldanlage aufzubauen. Normalerweise nutzt man die digitale Vermögensverwaltung, um ein Portfolio aus ETFs, Aktien und Anleihen für einen mittel- und langfristigen Zeitraum zu konstruieren. Das ist vor allem wichtig, um die Kosten zu decken, welche bei der Nutzung des Robo Advisors anfallen, zu decken. |

| Zeitersparnis: Sie sparen bei der Beurteilung von Markt und ETFs im Speziellen viel Zeit ein, da der Robo Advisor Anlageentscheidungen überwacht und verwaltet. So hält der Algorithmus die Performance der jeweiligen Geldanlage im Auge und zeichnet detailliert die Veränderungen am Markt auf. | Keine Beratung: Die Beratung und Empfehlung erfolgt beim Robo Advisor in der Regel automatisiert. Sie geben zu Beginn Ihres Vertrags mit dem Robo Advisor einige Informationen zu Ihren Zielen beim Aufbau von Vermögen, Sparplan und Strategie an. Diese Daten werden folglich in den Prozess der Online-Vermögensverwaltung einbezogen – die letztliche Analyse und Empfehlung hängt aber stark von der richtigen Einschätzung dieser Informationen ab. Menschliche Beratung kann hier genauer nachhaken, Fragen stellen und individueller reagieren. |

| Schnellere Reaktion: Kein Mensch kann den Markt 24 Stunden am Tag im Blick behalten. Der Robo Advisor übernimmt also diese Prozesse der Überwachung für den Kunden. Für die gezahlten Gebühren kann man alle Bewegungen bei ETFs, Aktien und Anleihen jederzeit erkennen und darauf reagieren. | Oft sehr allgemeiner Zuschnitt der Anlagestrategien: Während eine aktive Vermögensverwaltung durch die Bank/einen Menschen eine genauere Anpassung auf Ihre Ziele bei der Investition vornehmen kann, ist die Robo Advisory meist etwas schablonenartig. Die Analyse der Märkte nach Performance ist zwar grundsätzlich sehr gründlich, aber die Antworten darauf zum Vermögensaufbau folgen ziemlich klar der vorher festgelegten algorithmischen Programmierung. |

| Bessere Beurteilung der Risiken: Große Investmentfirmen und Finanzdienstleister setzen auf mathematische und statistische Formeln, um zu einem richtigen Rendite-Risiko-Verhältnis zu kommen. Die Risiko-Einschätzung kann über die Bearbeitung großer Datenmengen (Big Data) sehr genau sein – der Algorithmus der Robo Advisors erkennt bestimmte Muster, zu denen der Kunde rein sensorisch keinen Zugang hat. | Kosten beim Einstieg: Bevor sich die Kosten beim Einstieg in die Robo Adivosry für den Anleger rentieren, kann es je nach Anlagesumme etwas dauern. Gerade im Vergleich zu selbst aufgebauten Portfolios bei Brokern sind die Gebühren natürlich höher. Kunden sollten also vorab durchrechnen, inwiefern sich die Investition in einen der Anbieter lohnt. |

| Transparente Kosten: Für digitale Vermögensverwalter und die damit verbundenen Empfehlungen fallen natürlich Gebühren an. Diese werden immerhin transparent dem Anleger angezeigt und können nach einem Test mit den Erfolgsaussichten bzw. den Gewinnen gegengerechnet werden. Tatsächlich sind Robo Advisor im Vergleich zu aktiv gemanagten Fonds und einem menschlichen Vermögensverwalter deutlich günstiger und transparenter. | |

| Größeres Portfolio: Der menschliche Vermögensverwalter bei der Bank wird nur auf ein sehr begrenztes Portfolio zurückgreifen können. Zudem handelt es sich in der Regel gezielt um ETFs, welche die Bank bereits in ihrem Besitz hat. Beim Robo Advisor blickt man über den Tellerrand hinaus und kann wesentlich mehr Assets für die eigene Anlagestrategie betrachten. Somit hat man als Kunde insgesamt einen deutlichen Vorteil bei der Investition mit Hilfe der digitalen Vermögensverwalter. |

Unser Tipp: Andere erfolgreiche Trader kopieren als Alternative!

Zwei Arten der Robo Advisors: aktiver und passive Robo Adviser für den Vermögensaufbau

Sie müssen zwischen zwei Arten von Robo-Advisors unterscheiden:

| ART: | BESCHREIBUNG: | BEISPIELe für Anbieter: |

|---|---|---|

| Aktive Robo-Advisor | Anbieter sind jederzeit in der Lage, Kundenportfolios umzuschichten und auf aktuelle Entwicklungen an den Aktienmärkten zu reagieren. Somit besteht auch die Chance, die Marktrendite zu schlagen. | Scalable Capital, Whitebox, Cashboard, Sutor Bank, LIQID, Truevest, Solidvest, Baloise Monviso, Fundamental Capital, Quirion, Visual Vest, Elvia eInvest, comdirect cominvest, ebase, Robin, Wüstenrot, Warburg Navigator |

| Passive Robo-Advisor | Zusammenstellung der Portfolios wird nach der Eröffnung des Depots nicht mehr geändert. Es findet kein aktives Umschichten statt. Die Rendite hängt vom Wachstum der Märkte ab. | growney, Moneyfarm (vaamo), fintego, ARERO, easyfolio, Ginmon, LIQID |

Detaillierte Beschreibung: Wie funktionieren aktive und passive Robo Advisors

Grundsätzlich können sich die Kunden im Robo-Advisor Vergleich zwischen zwei Arten wie oben beschrieben entscheiden. Die meisten Anbieter offerieren ein aktives Modell, bei dem das Portfolio später noch verändert werden kann. Etwas preiswerter, dafür aber auch sehr unflexibel sind die Robo Advisors und digitalen Vermögensverwalter, die eine fixe Geldanlage aufbauen und deren Entwicklung komplett vom Markt abhängig machen.

Aktiver Robo Advisor

Aktive Robo Advisory ist im Vergleich etwas neuer. Die Anbieter ermöglichen es Ihnen hier, das Portfolio während der Laufzeit noch einmal zu verändern. So schaut man sich die Performance der Geldanlage an und wechselt u. U. die Zusammensetzung. In dieser Hinsicht ähneln die aktiven Robo Advisors eher einem passiv verwalteten ETF. Auch hier werden die Inhalte des Portfolios regelmäßig mit Blick auf die Performance ausgetauscht. Die Überwachung der Aktien und Prozesse an der Börse findet fortwährend statt.

Heutzutage ist die überwiegende Anzahl der Anbieter digitaler Vermögensverwaltung aktiv gestaltet. Unternehmen wie Quirion, Scalable Capital, Sutor Bank, Truevest, Visual Vest, Elvia und Robin gehören dazu. Bei einer so großen Auswahl, sollten Sie unbedingt einen Robo Advisor Vergleich anstellen, um den Sparplan in Hinsicht auf Rendite-Risiko-Verhältnis einschließlich der Robo- und ETF-Kosten optimieren zu können. In diesem Beitrag lesen Sie von unseren Erfahrungen, die wir mit dem jeweiligen Robot im Echtgeldtest gemacht haben.

Passiver Robo Advisor

Die passiven digitalen Vermögensverwalter sind etwas klassischer und bieten Ihnen grundsätzlich nur eine Standardanalyse möglicher Anlagestrategien am Anfang, also zur Eröffnung Ihres Depots. Sie haben dann ein mögliches Portfolio vor Augen, in welches Sie Ihr Geld investieren können. Ihnen wird dabei zu einer bestimmten Mindestanlage geraten und Sie bekommen Empfehlungen zu Aktien, Anleihen und Fonds.

Die Gebühren lohnen sich vor allen Dingen bei einer längeren Laufzeit des Portfolios. Denn nach der Investition gibt es keine Änderungen mehr. Man kann die Zusammenstellung nicht mehr optimieren und muss somit auf Dauer eine lukrative Rendite herausholen. Wie bei ETFs kann das mehrere Jahre dauern. Für passiv gestaltete Sparpläne auf Basis von Robo Advisor Empfehlungen würden wir daher eher einen Zeitraum von fünf bis zehn Jahren anvisieren.

Kosten und Gebühren: Was Sie beim Robo Advisor einplanen müssen

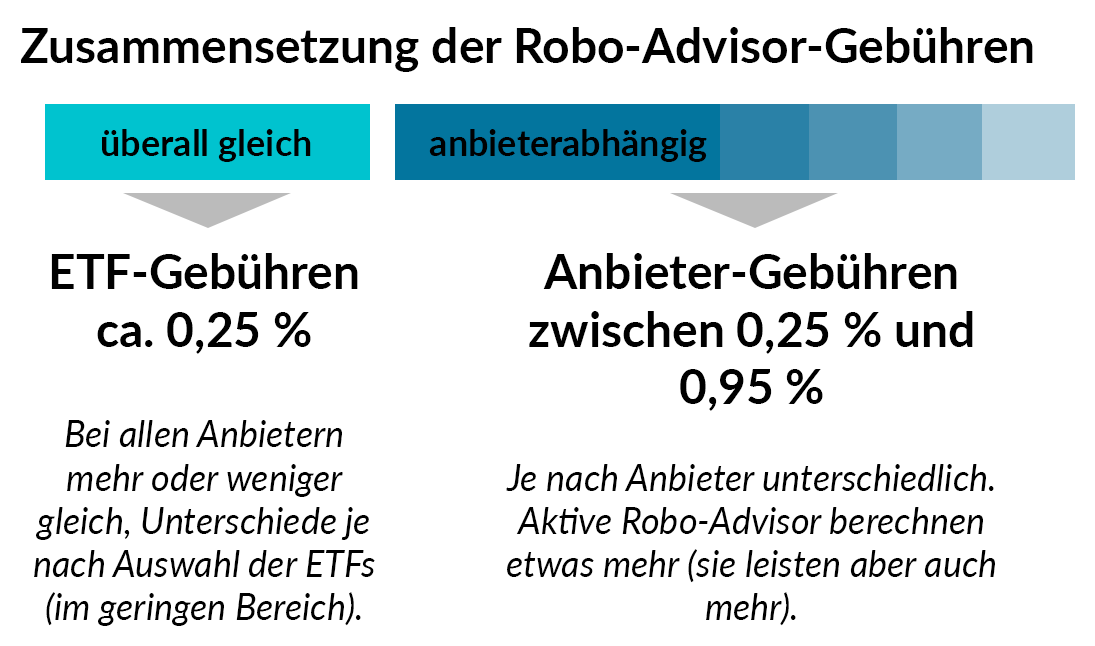

Jeder Anbieter von Robo Advisory bietet seinen Kunden kostenpflichtige Vermögensverwaltung an, wobei sich die Gebühren aus zwei Komponenten zusammensetzen:

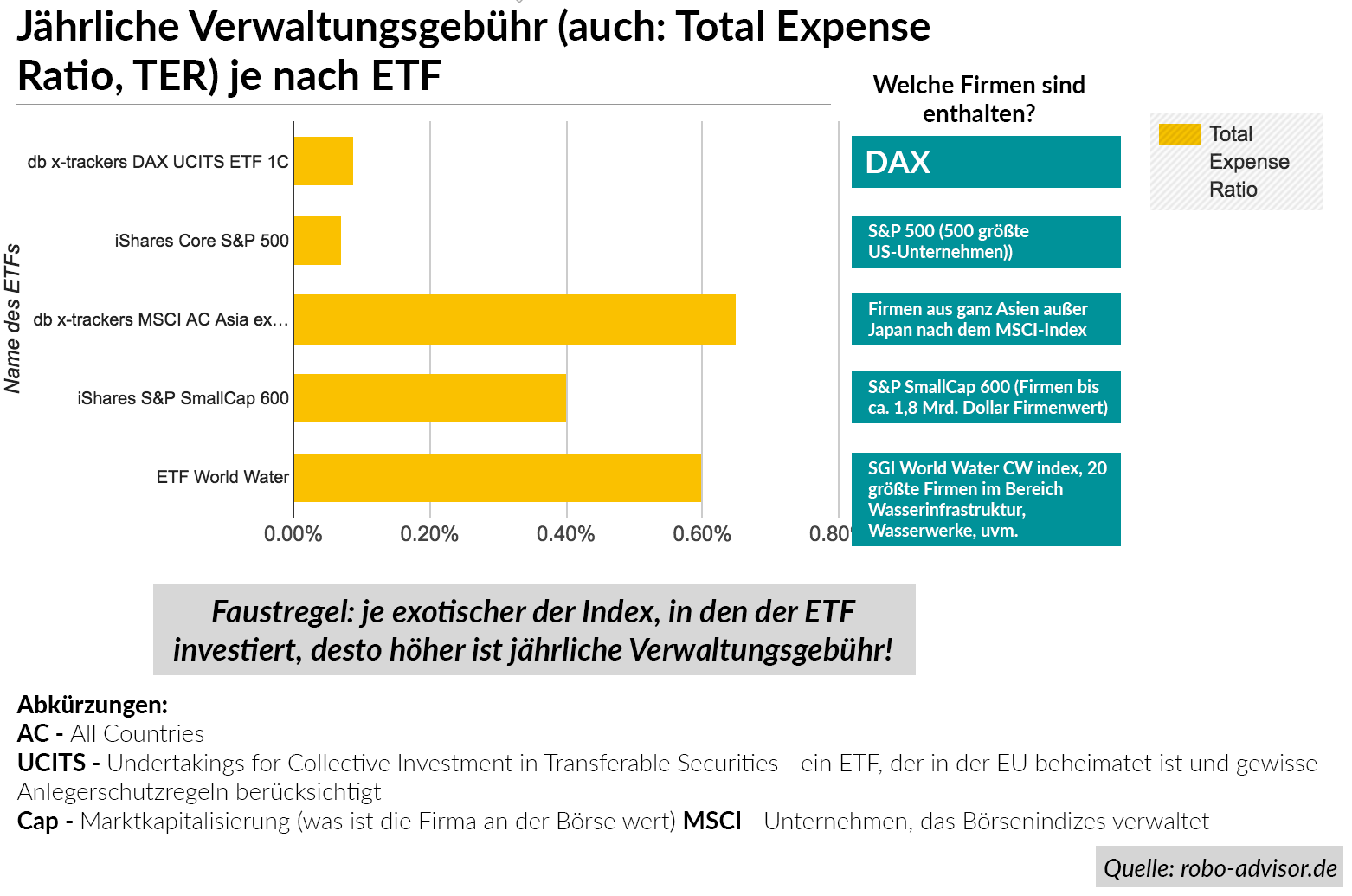

- Gebühren der verwendeten Produkte (ETF-Kosten und Fondsgebühren) – häufig auch laufende Kosten, Verwaltungskosten oder TER genannt

- Gebühren für die Dienstleistung des Robo-Advisors

Kein Robo-Advisor aus unserem Echtgeld-Test investiert direkt in einzelne Aktientitel. Alle Anbieter legen das Geld dagegen meist in passiv verwalteten Indexfonds an. Sie haben also immer Kosten für zwei Anbieter: einerseits die Bank, welche die Produkte auflegt (z. B. ETF-Kosten) und den Robo-Advisor selbst.

Ist diese Strategie schlecht? Nein! Wir halten die Investition in ETFs aufgrund der niedrigen Gebühren für sehr sinnvoll. Aber: theoretisch kann jeder selbst in ETFs investieren. Sie müssen sich nur über Erfahrungen und Anlagestrategien bei diesen Fonds informieren. Die ETF-Kosten liegen generell bei etwa 0,25 bis 0,45 Prozent pro Jahr und der Anleger kann die ETFs einfach per Bank oder besser noch beim Broker in die Depots legen.

Die Crux ist die richtige Auswahl der ETFs nach ETF-Kosten – und die fortlaufende Optimierung der ETF-Auswahl. Hier sind Robo-Advisor meist klüger und schneller als Menschen.

Tipp: Jetzt die bessere Alternative zum Robo-Advisor wählen!

Welchen Anbieter empfiehlt unser Team im direkten Robo Advisor Vergleich/Test?

Wir gliedern unsere Empfehlung in mehrere Kategorien, die sich in erster Linie nach der Höhe der Anlagesumme richten:

Zuletzt bleibt die Frage: Bei welchem Anbieter sind die Autoren von Robo-Advisor.de Kunde? Wir haben eine kleine Position bei Scalable Capital angelegt. Darüber hinaus nutzen wir die klassische Anlage in ETFs im Eigenbau. Doch auch der beste ETF-Sparplan muss in Schwächephasen des Marktes herbe Verluste einfahren. Das wollen Robo-Advisor – vor allem aktive Robo-Advisor – ändern.

Unser Tipp: Andere erfolgreiche Trader kopieren als Alternative!

Aber was soll ich wählen, Robo-Advisor oder einen ETF-Sparplan mit niedrigeren Kosten?

Wir empfehlen nur Robo-Advisor mit automatischem Risikobalancing. Bei den einfacheren Anbietern, die “nur” auswählen, in welchem Verhältnis Ihr Geld in welche ETFs investiert wird, sind die relativ hohen Kosten des Robo-Advisors nicht gerechtfertigt. Im Jahr 2022 ist das der Großteil der Anbieter – mit Ausnahme unserer Empfehlungen aus der Tabelle.

Klassische ETF-Sparpläne sind natürlich auch eine Option, bei der Sie die Vermögensverwaltung grundsätzlich auch ohne Robot persönlich übernehmen können. Ich würde in diesem Fall einfach ein Depot bei einem Broker anstelle von einer Bank eröffnen und dort bekannte Gesamtmarkt-ETFs ohne hohes Risiko platzieren.

Eine gute Strategie für die Geldanlage ist es darüber hinaus, diese ETFs mit etwas riskanteren und potenziell stärker wachsenden Fonds zu mischen. Diese sollten Aktien enthalten, die in der Zukunft eine wichtige Rolle spielen dürften. Eine gute Planung und tiefgründige Einsicht in die Entwicklungen der Zukunft sind bei dieser Strategie jedoch wichtig.

Die Kunden müssen in jedem Fall gut diversifizieren, um das Risiko zu streuen und ein stabiles Wachstum der Anlagesumme zu gewährleisten. Wer sich zutraut, diese Aufgabe selbst als Vermögensverwalter durchzuführen, sollte aber auch etwas Zeit aufwenden. Wer nebenbei noch einen Hauptberuf hat und gerade dabei ist, von aktivem Einkommen zu passivem Einkommen zu wechseln, ist mit der Investition in digitale Vermögensverwalter vielleicht besser beraten.

- ETFs sind bereits in sich diversifiziert (niedriges Risiko vor allem bei Gesamtmarkt-Fonds, z. B. S&P 500 und MSCI World)

- Sie übernehmen selbst die Aufgabe der Vermögensverwaltung (mehr Zeitaufwand, vor allem, wenn das Portfolio stark diversifiziert ist)

- Robo Advisory übernimmt für Sie die Überwachung des Portfolios und schlägt im Falle einer aktiven Variante Umschichtungen vor

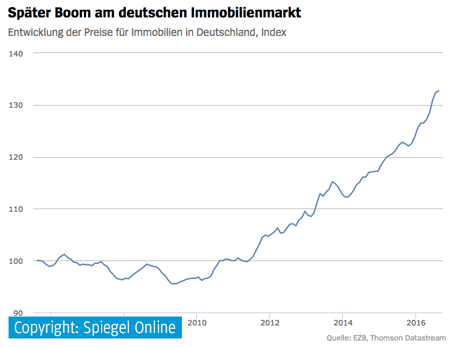

Sind die Aktienmärkte nicht ohnehin überhitzt und ich sollte mein Geld lieber in Immobilien anlegen?

Auch die Immobilienmärkte sind überhitzt. Schon heute liegt das Niveau der Immobilienpreise 10% über dem langfristigen Durchschnitt. Ein klares Warnsignal vor Finanzkrisen – das sagt auch Ralph Solveen von der Commerzbank, der immer mehr Züge einer Blase sieht. Kaufpreise und Mieten entkoppeln sich.

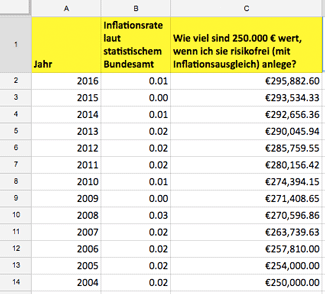

| JAHR | INFLATIONSRATE LAUT STATISTISCHEM BUNDESAMT | WIE VIEL SIND 250.000€ WERT, WENN ICH SIE RISIKOFREI (MIT INFLATIONSAUSGLEICH) ANLEGE? |

|---|---|---|

| 2016 | 0.01 | €295.882,60 |

| 2015 | 0.00 | €293.534,33 |

| 2014 | 0.01 | €292.656,36 |

| 2013 | 0.02 | €290.045,94 |

| 2012 | 0.02 | €285.759,55 |

| 2011 | 0.01 | €280.156,42 |

| 2010 | 0.00 | €274.394,15 |

| 2009 | 0.01 | €271.408,65 |

| 2008 | 0.02 | €270.596,86 |

| 2007 | 0.02 | €263.739,63 |

| 2006 | 0.01 | €257.810,00 |

| 2005 | 0.00 | €254.000,00 |

| 2004 | 0.01 | €250.000,00 |

Folgende Grafik zeigt, wie das Preisniveau bereits bis 2016 explodiert ist:

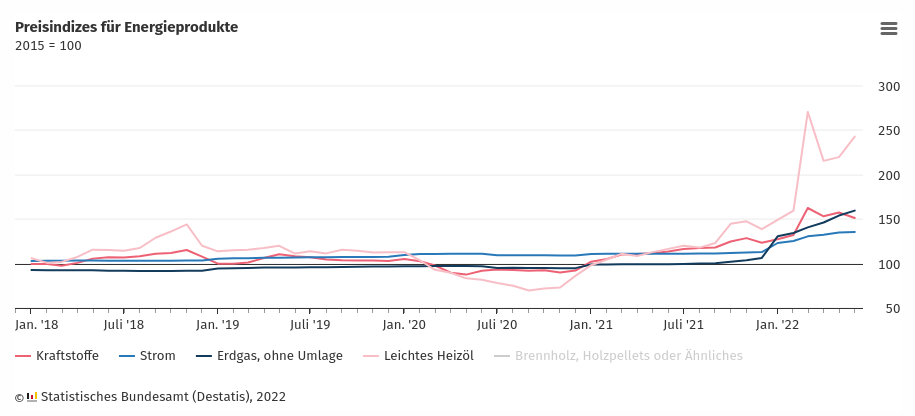

Hinzu kommen nun die Preissteigerungen aufgrund der Corona-Pandemie und der Krise in der Ukraine. Mitte 2022 stehen wir bei einer Inflationsrate auf dem Gesamtmarkt von 7 bis 8 Prozent in Deutschland und von über 9 Prozent in den USA. Diese Geldentwertung wird in erster Linie von den Energie- Rohstoffpreisen befeuert, welche für den Immobilienmarkt natürlich extrem relevant sind.

Sie können sich so eine vergleichsweise günstige Immobilie kaufen, rechnen daneben die Steuern und Gebühren ein, wussten aber vorab nicht, dass sich die Kosten für Wasser, Strom und Gas zu einer regelrechten Finanzfalle entwickeln würden. Bei Aktien und ETFs sind Sie im Vergleich deutlich flexibler. Sie steigen schneller aus unprofitablen Investitionen aus und können mit aktiver Robo Advisory noch einmal umschichten.

Auf eigene Faust in Immobilien zu investieren halten wir also nicht für sinnvoll. Im Vergleich zu Aktienmärkten ist der Markt nicht transparent genug, um als Kleinanleger hier erfolgreich sein zu können. Zudem ist es immer schwierig, die Immobilie im Notfall wieder in flüssiges Geld zu verwandeln. Einen kleinen Immobilienanteil im Portfolio empfehlen wir zur Diversifizierung trotzdem, allerdings in Form von Aktien oder ETFs von Immobilienunternehmen.

- Immobilien erleben seit Jahren eine enorme Preissteigerung, die jedoch an ihr Ende kommen könnte

- Hohe Nebenkosten sind ein Problem beim Immobilienkauf

- Die Inflation 2022 ist vor allem durch die Energie- und Rohstoffpreise getrieben, die sehr stark auf den Immobilienmarkt wirken

- ETFs und Aktien sind grundsätzlich flexibler: Sie können schneller aussteigen und im Falle von aktiver Robo Advisory bei geänderter Lage am Markt umschichten

Hat ein Robo-Advisor nicht letztlich genau dieselben Nachteile wie ein klassischer, aktiv gemanagter Aktienfonds – nämlich relativ hohe Gebühren?

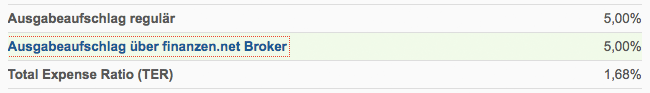

An diesem Kritikpunkt ist etwas dran – allerdings nur zum Teil. Unsere Robo-Advisor-Empfehlung Scalable Capital liegt bei 0,75% Robo-Advisor-Gebühren und 0,25% durchschnittlichen ETF-Kosten. Allerdings sind alle Transaktionskosten enthalten – das macht aufs Jahr nach unserer Beispielrechnung ungefähr 0,1% aus, wenn man davon ausgeht, dass man sonst bei einem Discount-Broker wie flatex handeln würde. Somit liegt man insgesamt bei ca. 0,9% Gebühren.

Ein klassischer Fonds, wie ihn der Bankberater empfiehlt, ist der Flossbach von Storch Multiple Opportunities (Link zu finanzen.net). Hier fällt neben 1,68% Gebühren noch ein Ausgabeaufschlag von 5% an, der je nach Online-Broker rabattiert wird (ca. 50%). Er ist somit insgesamt fast doppelt so teuer wie Scalable Capital!

Doch sind die Gebühren nicht letztlich egal und es zählt nur die Performance, die unterm Strich übrig bleibt?

Theoretisch natürlich schon. Praktisch wurde inzwischen aber in unzähligen Studien bewiesen, dass Fondsmanager es in der Regel nicht schaffen, langfristig so viel besser zu sein, wie sie mehr kosten. Gute Robo-Advisor haben einerseits den Vorteil, wirklich vollautomatisiert zu investieren und somit immer schneller zu sein als ein von Menschen gesteuerter Fonds.

Unser Tipp: Andere erfolgreiche Trader kopieren als Alternative!

Was ist der beste Robo-Advisor mit digitaler Vermögensverwaltung im Test?

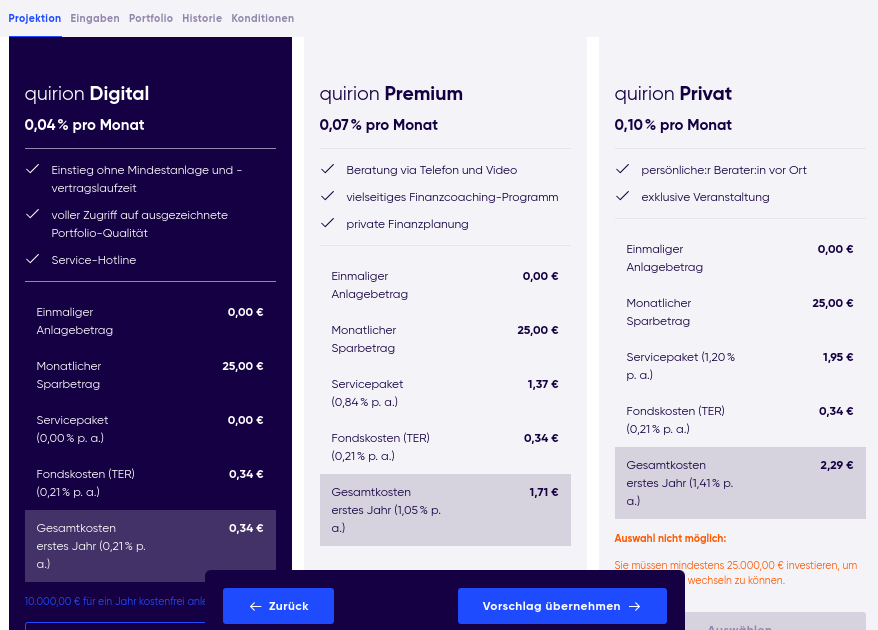

Der für uns beste Robo-Advisor ist quirion. Wieso? Quirion bietet eine völlig kostenfreie Verwaltung der ersten 10.000 Euro. Außerdem ist quirion bei den für die Rendite wichtigen Gebühren günstiger als der die Konkurrenz von Scalable Capital.

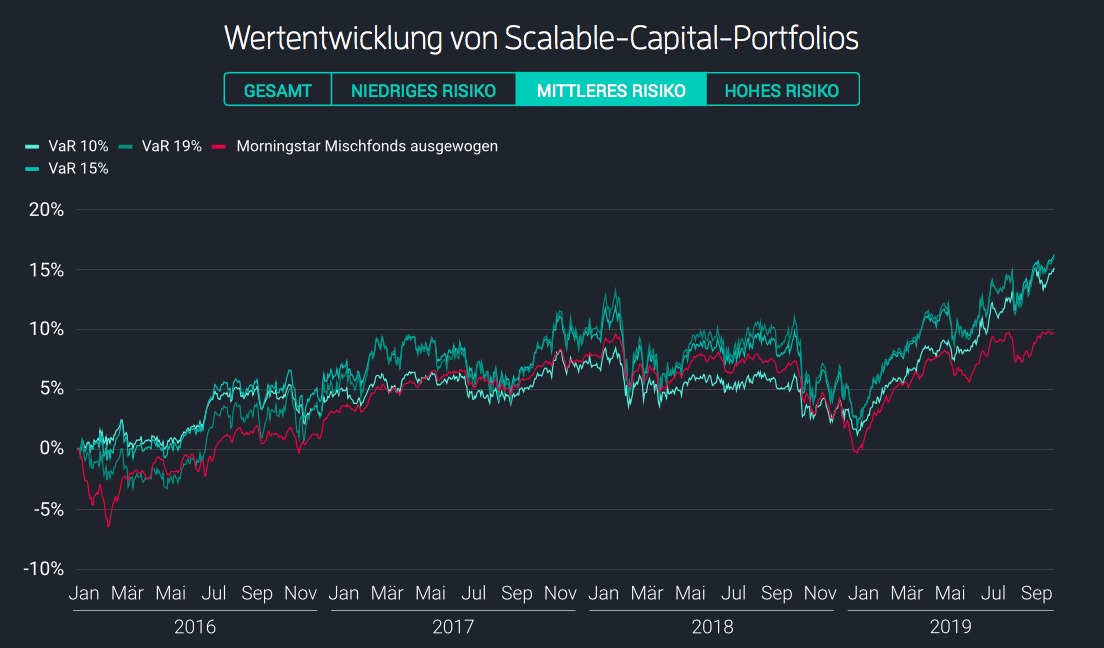

Scalable Capital bietet das bisher ausgereifteste Risikomanagement an, das durch den sehr volatilen Markt im Jahr 2016 bereits auf die Probe gestellt wurde. Folgende Grafik zeigt die Performance je nach Risikoneigung. Bitte beachten Sie, dass die Daten direkt vom Anbieter stammen. Wir gehen davon aus, dass sie richtig sind. Eine vollständige Prüfung auf Korrektheit ist aber praktisch unmöglich.

Achtung: Die Inhalte stammen direkt vom Anbieter. Da wir nicht für jedes Risikomaß ein eigenes Portfolio besitzen, konnten wir die Korrektheit nicht in jedem Fall überprüfen.

| ANBIETER | UMFANG DES ANLAGEALGORITHMUS | GEBÜHREN BEI EINER MindestANLAGE VON 75.000 € | PROZENTUALE GEBÜHR | MINDESTANLAGE | PRÄSENZ IM MARKT (ROBO-ADVISOR.DE ANALYSE*) |

|---|---|---|---|---|---|

| Scalable Capital – zum Test | komplex | €562.50 | 0.75% | 10.000 Euro | 1 |

| Moneyfarm (vaamo) – zum Test | mittel | €592.50 | 0.79% | keine | 2 |

| Ginmon (zzgl. 10% Gewinnbeteiligung) – zum Test | einfach | €292.50 | 0.39% | 1.000 Euro | 3 |

| Whitebox – zum Test | komplex | €562.50 | 0.75% | 5.000 Euro | 4 |

| Quirion – zum Test | einfach | €360.00 | 0.48% | 10.000 Euro | 5 |

| Liqid – zum Test | mittel | €375.00 | 0.50% | 100.000 Euro | 5 |

| fintego – zum Test | einfach | €337.50 | 0.45% | 2.500 Euro | 7 |

| Growney – zum Test | einfach | €292.50 | 0.39% – 0,69% | 500 Euro oder Sparplan ab 25 Euro | 8 |

Tipp: Jetzt die bessere Alternative zum Robo-Advisor wählen!

Wer haftet für eine „falsche“ Beratung?

Robo-Advisory-Anbieter einer Komplettlösung (z. B. von Whitebox, Scalable Capital oder vaamo) treten zwar als „beratend“ auf, sind aber als Vermögensverwalter (§ 32 Kreditwesengesetz) oder Finanzanlagenvermittler (§ 34f Gewerbeordnung) zugelassen. So sehen sich die Anbieter als reine Vermittler zwischen Kunde und Depot.

Info: Rechtlich gesehen bieten sie damit keine Beratung an, wie es ein Fondsmanager mit seinen subjektiven Einschätzungen tut.

Damit befinden sich Robo-Advisor bisher noch in einer rechtlichen Grauzone, da das Risikomanagement und damit eine etwaige Umschichtung des Portfolios auf Grundlage mathematischer Modelle passiert, was streng genommen eine Empfehlung und damit eine Beratung darstellen würde. Auch wenn die Empfehlung nach Angaben der Anbieter objektiv ausgesprochen wird, sichern sich einige Robo-Advisor durch einen Haftungsausschluss in den AGBs ab, den die Nutzer bei Vertragseinwilligung akzeptieren müssen. Als Vermögensverwalter und Finanzanlagenvermittler sind Robo-Advisor auch nicht gezwungen, ein Beratungsprotokoll auszustellen.

Ein Sondervermögen ist bei Insolvenz eines Robo-Advisors bzw. der Partnerbank, wo das Vermögen im Depot liegt, geschützt. Der Anleger erhält den Betrag also zurück. Dieser Schutz ist gesetzlich geregelt: Bei einem Sondervermögen müssen Kundengelder per Gesetz getrennt vom Unternehmensvermögen aufbewahrt werden. Diese Regelung ermöglicht den Ausschluss jeglichen Insolvenzrisikos. Das ist wichtig, denn viele der Robo-Advisor sind mit Venture-Capital-Finanzierungen an den Start gegangen und operieren zunächst – wie die meisten Start-ups – in der Verlustzone.

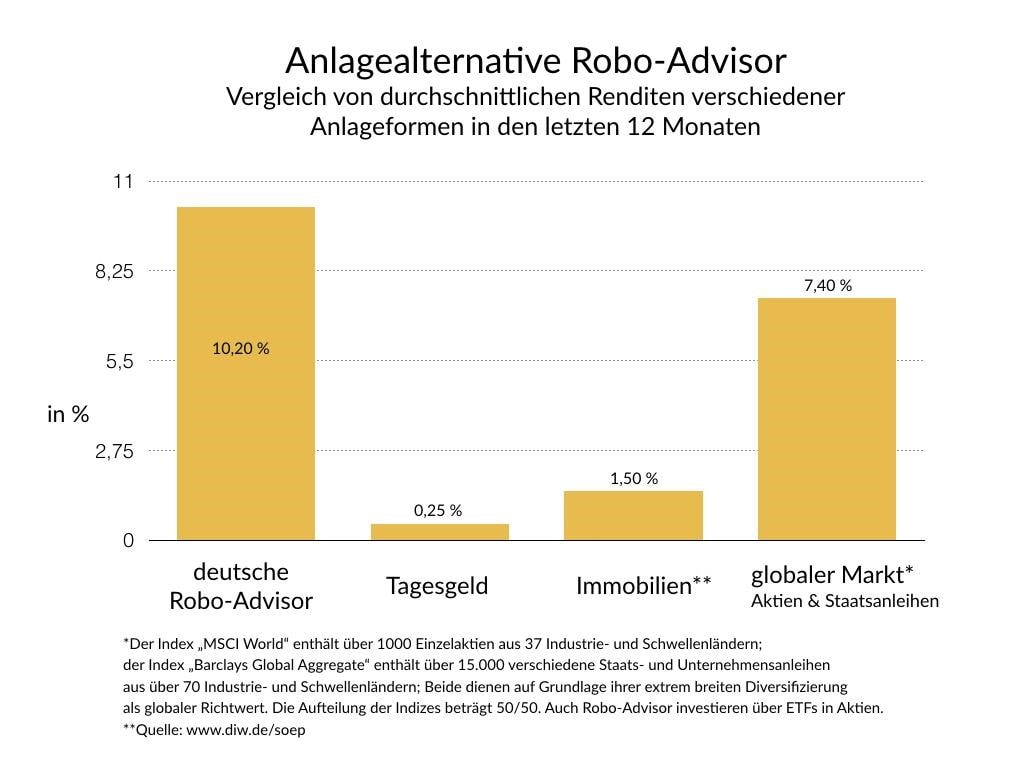

Robo-Advisor Vergleich – Wie sehen die Renditen aus?

Gute Robo-Advisor sollten im Sinne des Kunden auch gute Renditen erwirtschaften. Im Robo-Advisor Vergleich haben wir uns die aktuelle sowie langfristige Performance angeschaut. Besonders diejenigen Robo-Advisors, die schon länger ihren Service anbieten, können dabei durchweg eine gute Performance abliefern – so sind Renditen über 10% möglich. Aber auch Robo-Advisor sind abhängig von den Märkten und daher sollte die Performance stets langfristig betrachtet werden.

Anhand der Indizes “MSCI World” und “Barclays Global Aggregate” kann gesehen werden, wie sich der gesamte Markt weltweit entwickelt. Beide Indizes sind geographisch extrem breit diversifiziert.

- Der Index “MSCI World” enthält über 1000 Einzelaktien aus 37 Industrie- und Schwellenländern

- Der “Barclays Global Aggregate” enthält über 15.000 verschiedene Staats- und Unternehmensanleihen aus über 70 Industrie- und Schwellenländern.

Die derzeitige Robo-Advisor-Perfomance-Entwicklung könnte unterschiedlicher kaum ausfallen. Haben im Jahr 2016 noch fast alle Anbieter den Markt geschlagen, so zeigen die Ergebnisse mittlerweile große Schwankungen. Die derzeit beste Performance liefert growney ab. Bessere Renditen sind bei Verwaltungskosten von oftmals unter 1% woanders kaum zu finden, es sei denn, man kennt sich mit dem Markt aus und investiert in die richtigen ETFs.

| ROBO-ADVISOR PERFORMANCE-VERGLEICH IN VERSCHIEDENEN ZEITRÄUMEN | ||||

|---|---|---|---|---|

| ANBIETER: | NOVEMBER 2017 | DEZEMBER 2017 | JANUAR 2018 | MAI 2017 BIS JANUAR 2018 |

| Scalable Capital | -0,8% | +0,6% | +1,0% | +2,2% |

| Quirion | -0,1% | -0,6% | +0,6% | +1,3% |

| Whitebox | -1,0% | +0,7% | +0,3% | +1,5% |

| Fintego | +0,0% | -2,3% | +0,3% | -0,2% |

| Moneyfarm (vaamo) | -1,7% | +1,5% | +0,4% | +1,3% |

| Easyfolio | -1,7% | +0,1% | +0,0% | +1,1% |

| SutorBank | -0,5% | +0,3% | +0,7% | +2,7% |

| Ginmon | -0,8% | +1,1% | +0,0% | +2,0% |

| Visualvest | -0,1% | +0,3% | +0,8% | +0,4% |

| Growney | -0,3% | +0,3% | +0,2% | +2,8% |

| Benchmark*: MSCI World + Barclays Global Aggregate | -0,1% | +0,7% | -0,1% | +1,9% |

Quelle: Kurswerte kommen von comdirect.de, JustETF.de und den Anbietern der Robo-Advisor im Vergleich. Die Berechnung stammen von robo-advisor.de. Alle Angaben sind ohne Gewähr.

* Der Benchmark spiegelt die weltweite Marktentwicklung wider.

Anmeldung beim Robo Advisor am Beispiel von Quirion

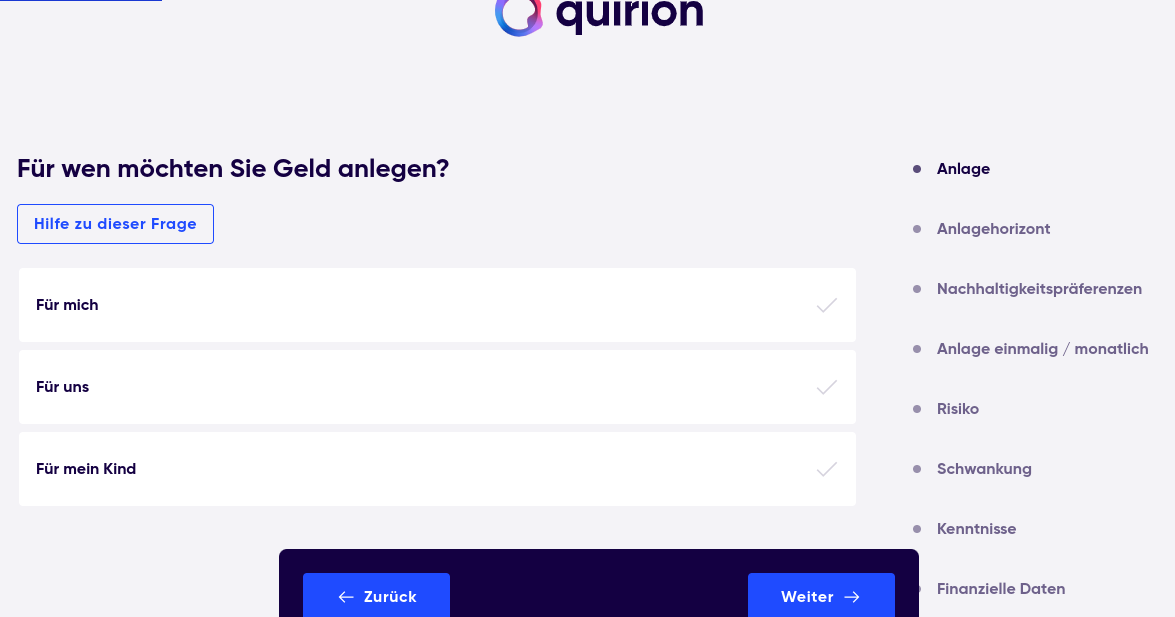

Über unseren Robo Advisor Vergleich finden Sie heraus, welcher Anbieter bei der digitalen Vermögensverwaltung besser zu Ihnen passt. Haben Sie über unseren Test und die Erfahrungen Ihren optimalen Partner gefunden, laden Sie sich die App herunter oder gehen auf die Seite der jeweiligen Vermögensverwalter und klicken wie bspw. bei Quirion auf „Depot eröffnen“. Den Button finden Sie meist rechts oben.

Im nächsten Schritt machen die Kunden einige Angaben zur Person, zu Ihren Erfahrungen und zur gewünschten Anlagestrategie. Wählen Sie zudem einen Horizont für die Anlage, der von drei bis mehr als sechs Jahren reichen kann. Sie entscheiden sich danach für einen einmaligen oder monatlichen Geldanlage-Sparplan und müssen auf die Mindestanlage achten. Für die individuelle Strategie müssen Sie zudem Ihre Risikobereitschaft festsetzen.

Nach allen Ihren Angaben bekommen Sie als Kunde unverbindlich ein Angebot ausgestellt. Sie erkennen hier die theoretische Entwicklung der Geldanlage und das Risiko der Strategie über den vorgegebenen Zeitraum hinweg. Sie können diesen Vorschlag übernehmen, sich andere Anlagestrategien anschauen oder zur Konkurrenz wechseln.

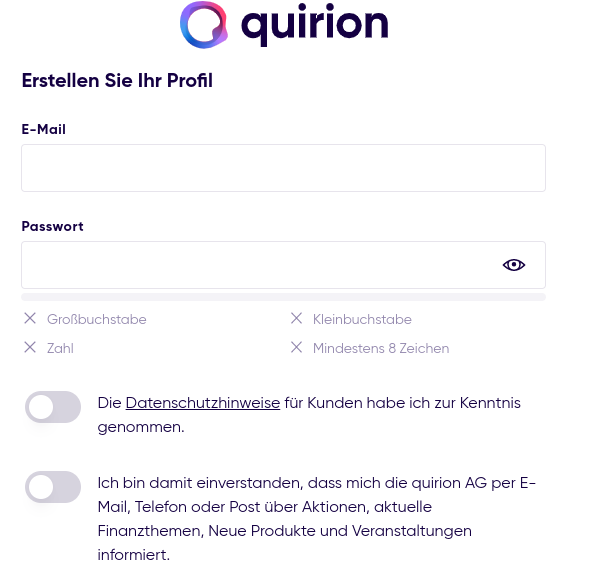

Wenn Sie den Vorschlag übernehmen, können Sie sich noch für das Level des Services (z. B. digital oder Premium) entscheiden und gehen dann zum Anmeldefenster über. Dort tragen Sie Ihre E-Mail ein, wählen ein Passwort und legen das Profil an.

Mit einem Klick sind Sie schon fast Kunde beim Robo Advisor und haben Ihr Konto eröffnet. Schauen Sie jetzt in Ihren E-Mail-Briefkasten und bestätigen Sie dort in der Nachricht von Quirion Ihre Echtheit über den Link.

Unser Tipp: Andere erfolgreiche Trader kopieren als Alternative!

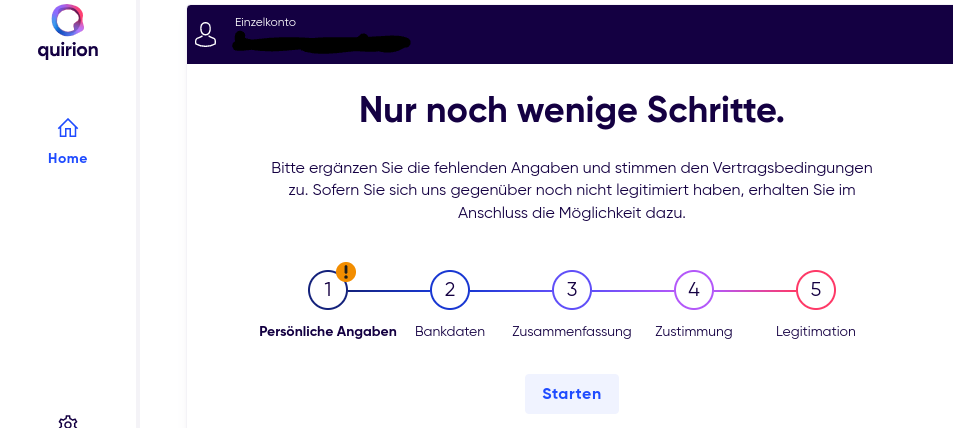

Weitere Schritte, um vollständig Kunde beim Robo Advisor zu werden

Um das Portfolio mit der gewünschten Anlagestrategie nun eröffnen zu können, müssen Sie noch einige Schritte abschließen. So sind u. a. persönliche Angaben und die Bankdaten der Kunden erforderlich. Für die Gebühren können Sie eine SEPA-Lastschrift vereinbaren. Zudem empfiehlt es sich die Steuernummer anzugeben.

Hierüber werden 25 Prozent aller Gewinne aus Kapitalinvestitionen (Rendite und Dividende) pauschal an den Fiskus abgeführt. Einen Teil davon können Sie sich später in der Steuererklärung wiederholen. Der Freibetrag liegt so bspw. bei 801 Euro im Jahr 2022 und wird ab 2023 erhöht.

Damit der Robo Advisor sicher ist, dass es sich bei Ihnen um die tatsächliche Person handelt, die das Depot führt, ist eine Legitimationsprüfung bzw. Verifizierung notwendig. Bei Quirion wird die Überprüfung z. B. über einen Video Call durchgeführt. Alternativ kann man die PostIdent-Option der Deutschen Post nutzen.

Für eine Legitimation benötigen Sie einen Personalausweis oder einen Reisepass plus Meldebescheinigung. Alternativ können Telefonrechnungen, Arbeitsabrechnungen etc. als Adressnachweis gelten. Sobald der Prüfungs-Prozess abgeschlossen ist, sind Sie vollwertiger Kunde und können damit anfangen, Ihren Sparplan aufzubauen.

Wie relevant sind Robo-Advisor im Deutschen Markt für Geldanlage und Portfolios?

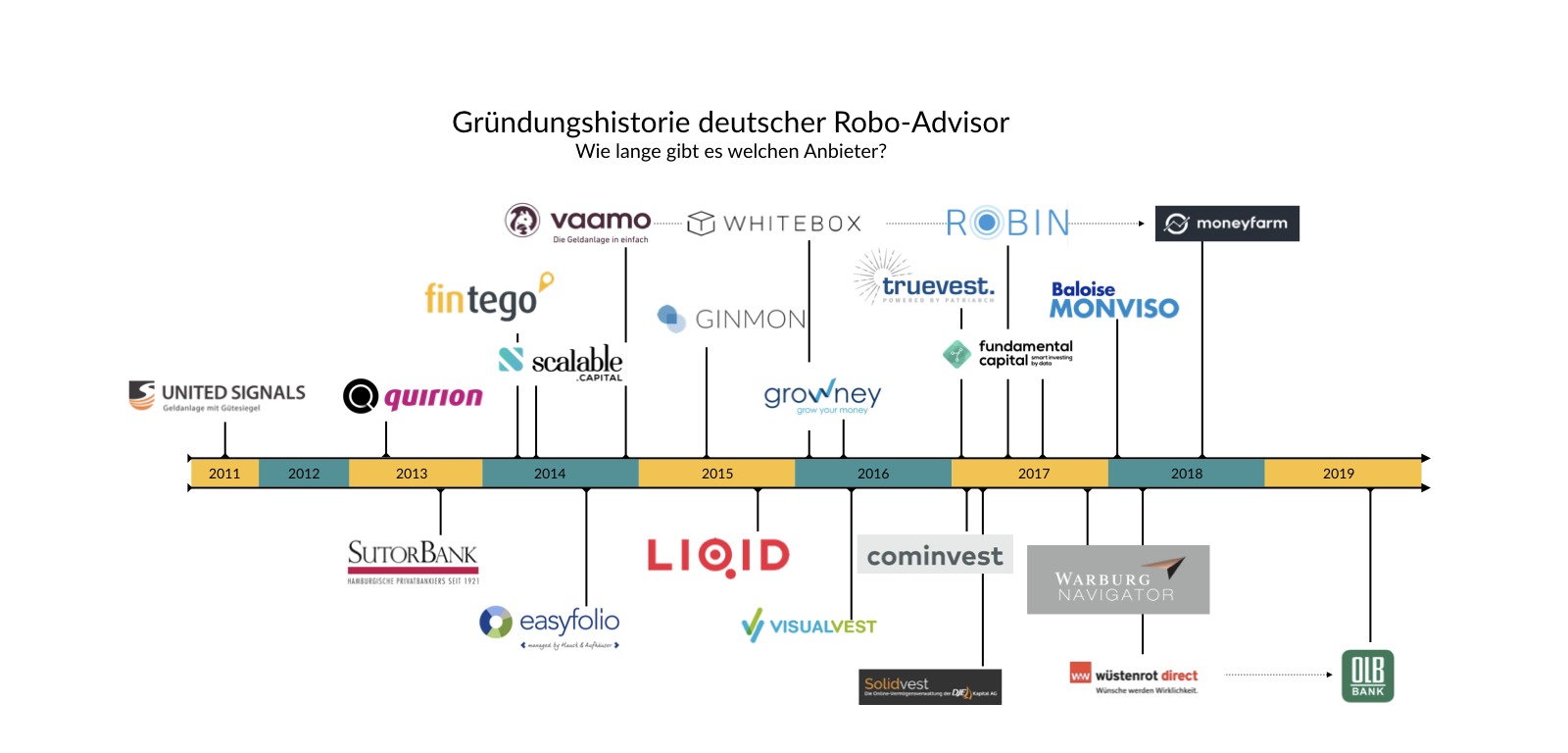

In Deutschland sind Robo-Advisor im Markt als Anlageform mehr als etabliert. Nach den USA findet man in Deutschland die meisten Robo-Advisor.

| TOP 5 LÄNDER MIT ROBO-ADVISOR: | |

|---|---|

| LAND | ANZAHL BESTEHENDER ROBO-ADVISOR |

| USA | 200 |

| Deutschland | 31 |

| Großbritannien | 20 |

| China | 20 |

| Indien | 19 |

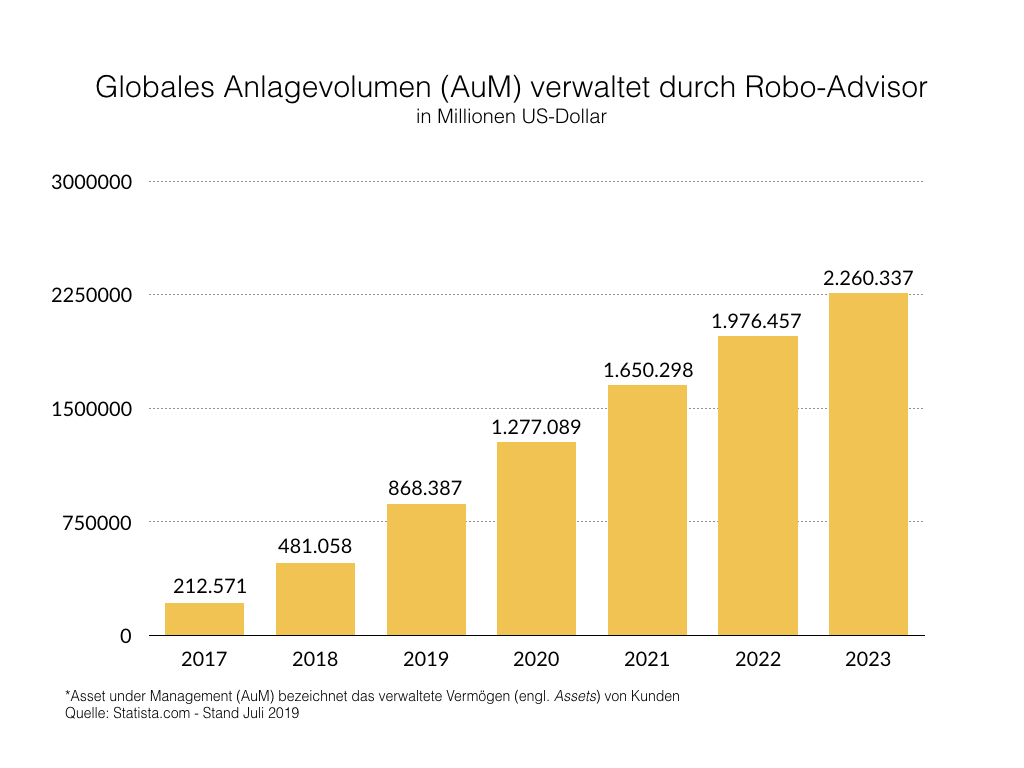

Weltweit werden ca. 500 Milliarden US-Dollar verwaltet. Da menschliche Berater teuer sind, wird sich dieser Trend fortsetzen. In Deutschland sind derzeit ca. 8 Milliarden Euro Anlagevermögen in Verwaltung von Robo-Advisor.

Führende Robo-Advisor in den USA verwalten Vermögen bis in die dreistelligen Milliarden.

- Vanguard Personal Advisor ca. 115 Milliarden US-Dollar

- Wealthfront ca. 11 Milliarden US-Dollar

- Betterment ca. 16 Milliarden US-Dollar

- Schwab Intelligent ca. 37 Milliarden US-Dollar

- Personal Capital ca. 8,5 Milliarden US-Dollar

Die smarten Algorithmen der Robo-Vermögensverwalter werden in Zukunft immer präsenter werden, denn auch Banken haben längst das Potential von Robo-Advisorn für das Privatkundengeschäft erkannt. Laut der Studie „Die Zukunft des Privatkundengeschäfts von Banken“ von der Unternehmensberatung Horváth & Partners gaben 85% der Befragten (50 Top-Entscheider von Banken aus Deutschland, Österreich und der Schweiz) an, dass Robo-Advisor in Zukunft massiv an Bedeutung gewinnen werden.

Bei Renditen über Inflationsausgleich und Verwaltungskosten von unter 1% halten wir die Prognose für durchaus realistisch. Die Entwicklung könnte dazu führen, dass immer mehr private Anlagegelder in die Aktienmärkte fließen.

Besonders junge Menschen werden als Zielgruppe für digitale Vermögensverwalter immer wichtiger, da Robo-Advisor rein digital zugänglich sind und eine Investition mit wenigen Klicks sogar per App getätigt werden kann.

Um die Relevanz und das Zukunftspotential von Robo-Advisorn zu erkennen, lohnt auch ein Blick auf die Investitionen, mit denen Geldgeber in Deutschland ihr Vertrauen in diese neue Form des Anlegens zeigen. So konnte Scalable Capital bis dato 42,2 Millionen US-Dollar Wachstumskapital einsammeln, wovon ein Großteil von der Vermögensverwaltung Blackrock stammt, die mit 5,4 Billionen US-Dollar Kundengelder in Verwaltung die größte Vermögensverwaltung der Welt ist. Scalable Capital verwaltet durch ihre Robo-Advisor-Technologie heute knapp 250 Millionen Euro an Kundengeldern.

Andere deutsche Robo-Advisor erhielten ebenfalls Wachstumskapital, das in die jeweiligen Unternehmen investiert wurde.

- Vaamo: 3,2 Millionen US-Dollar

- Liqid Investments: 4,8 Millionen US-Dollar

- Cashboard: 5,4 Millionen US-Dollar

- Ginmon: Betrag nicht bekannt

Können Amerikanische Robo-Advisor wie Betterment oder Wealthfront in Deutschland genutzt werden?

Es ist naheliegend zu fragen, warum wir nicht einfach amerikanische Robo-Advisor nutzen, zumal diese lange etabliert sind und wahrscheinlich bereits über sehr ausgefeilte Algorithmen verfügen.

Jein, amerikanische Robo-Advisor können in Deutschland genutzt werden, sofern Sie eine offizielle Adresse in den USA besitzen und damit gemeldet sind. Bessere Renditen erhalten Anleger jedoch dann auch nicht.

Selbst wenn Sie in den USA gemeldet sind: Wir von robo-advisor.de raten davon ab, da die Nutzung amerikanischer Robo-Advisor kompliziert und zeitaufwendig werden kann. Das liegt vor allem daran, dass sie sich Teile der Steuern zurückholen müssen.

In den USA beträgt die Quellensteuer 30% und wird automatisch nach Ausschüttung der Dividende einbehalten. Von 100 Dollar Dividende, erwirtschaftet durch einen amerikanischen Robo-Advisor, erhalten Anleger dann nur 70 Dollar. Durch das Doppelbesteuerungsabkommen (DBA) zwischen den USA und Deutschland können sich Anleger die Hälfte der Steuern wiederholen. Die beiden Länder haben sich auf einen maximalen Steuersatz von 15% geeinigt.

| QUELLENSTEUER FÜR KAPITALERTRÄGE IN VERSCHIEDENEN LÄNDERN | ||

|---|---|---|

| QUELLENLAND | WÄHRUNG | STEUERSATZ IN % |

| Belgien | Euro | 25 |

| Brasilien | Real | 0 |

| Italien | Euro | 27 |

| Irland | Euro | 20 |

| Japan | Yen | 7 |

| Kanada | Kanadischer Dollar | 25 |

| Russland | Rubel | 15 |

| Schweden | Schwedische Krone | 30 |

| Schweiz | Franken | 35 |

| USA | US-Dollar | 30 |

Unser Tipp: Andere erfolgreiche Trader kopieren als Alternative!

Am Ende hat der Anleger die gleichen Steuern gezahlt, jedoch wesentlich mehr Aufwand sich diese wieder zurückzuholen. Die Benutzung eines deutschen Robo-Advisor ist daher wesentlich einfacher und unkomplizierter. Dazu kommt, dass die Steuern in Deutschland bleiben und hier (hoffentlich sinnvoll) genutzt werden können.

Wie Robo Advisors als digitale Vermögensverwalter funktionieren

Robo Advisors – auch bekannt als automatisierte Investitionsdienste, digitale Vermögensverwalter oder Online-Advisor – verwenden Algorithmen und fortschrittliche Software, um Ihr Portfolio mit einer sinnvollen Anlagestrategie aufzubauen und zu verwalten. Die Dienstleistungen reichen von der automatischen Neugewichtung bis hin zur Steueroptimierung und erfordern wenig bis gar keine menschliche Interaktion – aber viele Anbieter haben menschliche Berater, die für Fragen zur Verfügung stehen.

Traditionelle Portfolio-Management-Dienstleistungen erfordern oft hohe Bilanzen; Robo Advisor haben in der Regel eine niedrige oder keine Mindestanlage. Aus diesem Grund und wegen ihrer geringen Kosten können Sie mit einem Robo-Advisor Vermögensverwalter schnell mit Ihrem Sparplan für Fonds, Aktien & Co. beginnen – in vielen Fällen innerhalb weniger Minuten.

Wie viel kosten Robo Advisors im Echtgeldtest?

Robo Advisors sind viel billiger als ein menschlicher Finanzberater und Vermögensverwalter. Die meisten Unternehmen berechnen zwischen 0,25% und 0,50% als jährliche Verwaltungsgebühr, obwohl es sogar kostenlose Optionen wie Sofi Automated Investing gibt.

Wie bei vielen anderen Finanzberatern werden die Gebühren als Prozentsatz Ihres Vermögens unter der Obhut des Robo-Advisors gezahlt. Bei einem Kontostand von 10.000 Euro zahlen Sie vielleicht nur 25 Euro pro Jahr, bei 50.000 Euro entsprechend 125 Euro. Die Gebühr wird in der Regel von Ihrem Konto abgebucht, anteilig berechnet und monatlich oder vierteljährlich verlangt.

Ein enormer Vorteil für Anleger: Bei einem Robo-Advisor zahlen Sie normalerweise keine Transaktionsgebühren. Anders beim Standard-Brokerage-Konto, wo Sie bei Ihrem Sparplan möglicherweise eine Provision für den Kauf oder Verkauf von Anlagen, sowohl bei einer Neugewichtung Ihres Portfolios als auch bei der Einzahlung oder Abhebung von Geld einplanen müssen. Robo-Anbieter verzichten bei ihren Kunden häufig auf diese Gebühren.

Ist ein Robo-Advisor das Richtige für Sie?

Bei der Überlegung, ob ein Robo-Anbieter das Richtige für Sie ist, sollten Sie Folgendes berücksichtigen:

- Art des Kontos: Die meisten Robo-Advisor verwalten sowohl individuelle Ruhestandskonten als auch steuerpflichtige Konten. Manche managen auch Trusts, und einige wenige helfen Ihnen bei der Verwaltung Ihrer 401(k). (Dies gilt nur für die USA)

- Mindestanlage: Einige Anbieter benötigen 10.000 bis 50.000 Euro; unter den von uns empfohlenen Robo-Advisorn hat die Mehrheit Konten mit einem Mindestbetrag von 500€ oder weniger – wir empfehlen generell Advisor, die eine geringe Mindestanlage für den Sparplan verlangen. Finden Sie den passenden Anbieter jetzt im Robo-Advisor Vergleich.

- Portfolio-Empfehlung: Wenn Sie sich bei einem Anbieter anmelden, besteht Ihre erste Interaktion fast immer aus einem Fragebogen, mit dem Sie Ihre Risikotoleranz, Ihre Ziele und Ihre Anlagestrategien einschätzen können. Robo-Advisor bieten in der Regel zwischen fünf und zehn Portfolio-Empfehlungen an, die von konservativ bis aggressiv reichen. Der Algorithmus des Dienstes empfiehlt auf der Grundlage Ihrer Antworten auf diese Fragen ein Portfolio, wobei Sie die Möglichkeit haben sollten, ein Veto gegen diese Empfehlung einzulegen, wenn Sie eine andere Anlagestrategie bevorzugen.

- Auswahl der Anlage: Robo-Advisor bauen ihre Portfolios größtenteils aus kostengünstigen börsengehandelten Fonds (ETFs) und Indexfonds auf, d. h. aus Investitionskörben, die das Verhalten eines Index wie des S&P 500 widerspiegeln sollen. Sie zahlen zusätzlich zur Verwaltungsgebühr des Robo-Advisors die von diesen Fonds berechneten Gebühren, die so genannten Spesenquoten der Geldanlage.

Typische Robo-Advisor Dienste:

Die Formel ist für viele Anbieter die gleiche: die Investitionsverwaltung automatisieren, so dass sie von einem Computer zu geringeren Kosten durchgeführt werden kann. Bei den meisten Robo-Advisorn können Sie damit rechnen:

- Regelmäßige Neugewichtung dieses Portfolios, entweder automatisch oder in festgelegten Intervallen – zum Beispiel vierteljährlich. Die meisten Anbieter tun dies mittels eines Computer-Algorithmus, so dass Ihr Portfolio nie aus dem Gleichgewicht gerät, wenn es seine ursprüngliche Allokation verliert.

- Instrumente zur Finanzplanung, wie zum Beispiel Rentenrechner.

- Tax-Loss Harvesting und andere steuerstrategische Angebote für steuerpflichtige Konten.

Wenn Sie eine umfassendere Finanzplanung wünschen oder benötigen, oder wenn Sie zögern, Ihr Portfolio in die Hände eines Computers zu legen, sind Sie vielleicht eher an Online-Sparplan- und Finanzplanungsdiensten interessiert.

Wie bewertet man Robo Advisors?

Das Team von Trading Für Anfänger hat viel Zeit mit den besten Robo-Advisors verbracht und jeden einzelnen Anbieter bewertet, um unseren Lesern dabei zu helfen, fundierte Entscheidungen treffen zu können. Wie beurteilen wir sie also die Anbieter mit ihren Anlagestrategien?

Bei der Bewertung der Dienstleistungen von Robo-Advisorn nehmen wir sechs entscheidende Kriterien unter die Lupe:

- Provisionen und Gebühren: Wie viel verlangt der Robo Advisor von seinen Nutzern für die Beratung beim Aufbau des Portfolios? Gibt es einen guten Gegenwert für Ihr Geld?

- Werkzeuge & Ressourcen: Welche Recherchen, Rechner, Planungsprogramme usw. bietet der Robo Advisor, um Ihnen zu helfen, Ihre Geldanlage richtig zu platzieren?

- Kundendienst: Wie und wann haben Sie Zugang zum Kundendienst? Hat der Anbieter am Wochenende ein Call-Center geöffnet? Können Sie über Live-Chat auf Hilfe zugreifen?

- Optionen für die Geldanlage: In welche Arten von Konten können Sie beim Robo-Advisor investieren? Bietet er sowohl steuerpflichtige Konten als auch IRAs an?

- Benutzerfreundlichkeit: Ist die Benutzerschnittstelle des Robo-Advisors sinnvoll? Verfügt er über eine mobile App, die nahtlos funktioniert? Welche Zugänglichkeitsoptionen offeriert der Anbieter?

- Vermögenszuweisung: Wie berücksichtigt der Algorithmus des Robo Advisors die Asset Allocation? Kann er in ein vielfältiges Portfolio mit Rohstoffen, Immobilien usw. sowie ETFs und Investment-Fonds investieren? Und wird die Asset Allocation automatisch neu ausbalanciert?

Welcher Typ von Investor sind sie?

| SELBSTSTÄNDIG | ROBO ADVISOR | FINANZ BERATER | |

|---|---|---|---|

| KOSTEN: | Niedrig | Mittel | Hoch |

| FLEXIBILITÄT: | Hoch | Niedrig | Mittel |

| MINDESTAnlage: | Niedrig | Niedrig bis Mittel | Hoch |

| ZEITAUFWAND: | Hoch | Mittel | Niedrig |

Denken Sie daran, dass das, was Robo-Advirosfirmen anbieten, nicht einzigartig ist. Ein Fonds mit Zieldatum hat einige Ähnlichkeiten. Alle Robo-Advisorfirmen stützen ihre automatisierte Anlageberatung auf die Moderne Portfoliotheorie (MPT), die Effiziente Markthypothese (EMH) und eine Reihe von Fragen zur Bestimmung Ihres Risikoprofils.

Diese Anlagestrategie ist zwar nicht perfekt, aber sie übertrifft mit Sicherheit das, was die meisten Menschen haben: Nichts. In Wirklichkeit haben unerfahrene Anleger in der Regel ein Sammelsurium von Investitionen ohne Vermögensallokation, aktiv verwaltete Fonds, hohe Jahresgebühren und was auch immer für “stock du jour” ihre Kollegen empfehlen.

Firmen wie Wealthfront konzentrieren sich auf das Endziel und sind ideal für Personen, die sich nicht über die Einzelheiten des Investierens informieren wollen. Für diese Personen sind die 25 Basispunkte (auch bekannt als 0,25% Jahresgebühr), die sie zahlen, durchaus lohnenswert und in vielen Fällen viel besser als die Beauftragung einer FIA.

Tipp: Jetzt die bessere Alternative zum Robo-Advisor wählen!

Sind nicht alle Robo Advice Anbieter gleich?

Für den gelegentlichen Leser mögen die Unterschiede zwischen den Robo-Advisorfirmen gering erscheinen, aber in Wirklichkeit sind sie es nicht. Sie haben die Wahl, wenn es darum geht:

- Mindestanlage beim Sparplan: Bei einigen Firmen können Sie mit nichts anfangen, während andere Anbieter beträchtliche Beträge als Mindestanlage verlangen.

- Jährliche Gebühren: Achten Sie auf versteckte Kosten und Gebühren für die ETFs, die ein Robo-Berater in Ihrem Namen kauft.

- Vermögenszuteilung: Die Vermögensallokation kann je nach Ihrem Alter und der Art und Weise, wie Sie die Fragen des Dienstes zur Risikobewertung beantworten, recht unterschiedlich ausfallen.

- Unterstützung des Kontotyps: Bietet der Robo Advisor Einzel- oder Gemeinschaftskonten, Firmenkonten usw. an?

- Automatisierung: Einige Dienste sind zu 100 % automatisiert im Vergleich zur Beratung mit menschlicher Unterstützung.

- Steueroptimierung: Dienstleistungen wie das Ernten von Steuerverlusten können bei der Steuerzeit helfen.

- Verwahrung von Geldern: Das Portfolio wird entweder von Ihnen verwaltet, wobei in diesem Fall der Robo Advisor Handelsberatung erteilt, oder direkt von der Firma.

- Verwaltung von Vermögenswerten: Verwalten Sie Ihre gesamte Geldanlage oder nur einen Teil davon.

- Endziel des Portfolios: Nur zu Pensionierung, Vermögensvermehrung oder andere Ziele der Geldanlage (z.B. Rücklagen, Hochschulausbildung).

Von allen Dienstleistungen gehört das persönliche Kapital zu den teuersten, hat aber auch die menschlichste Interaktion mit seinen Kunden. Man könnte sagen, dass das persönliche Kapital eher ein traditioneller Finanzberater für die Geldanlage ist, der zur Unterstützung Technologie einsetzt. Zu den Kosten gehören auch Handelsgebühren und es empfehlen sich vor allem einzelne Aktien im Sparplan, um Abgaben und Steuern zu minimieren.

Ist die Technologie neu und kann man ihr vertrauen?

Die Online-Tools, die Robo Advisor anbieten, sind nicht neu. Traditionelle Finanzberater hatten jahrelang die gleichen Tools zur Verfügung und konnten einen auf Sie zugeschnittenen personalisierten Sparplan erstellen. Wie der Self-Checkout bei Home Depot (HD) drückt dies die Technologie an die breite Masse. Sie haben direkten Zugriff, um Ihre Geldanlage zu verwalten und die Zwischenhändler, die keinen Mehrwert bieten, entfallen.

Lassen Sie es mich klar sagen: Einige Finanzberater können einen enormen Mehrwert für Ihre Anlagestrategie schaffen. Sie können die für Sie beste Vermögensallokation auf der Grundlage nicht quantifizierbarer Faktoren anleiten, was Computerprogramme niemals leisten können. Aber ich glaube, das ist eher die Ausnahme als die Regel.

Finanzberater können Empfehlungen zu langfristigen Lebensentscheidungen geben (z.B. Hilfe bei der Planung der Ausbildung eines Kindes durch einen empfohlenen Sparplan). Einige der in diesem Artikel erwähnten Robo-Advisor sind nur technisch unterstützte Firmen und nicht zu 100% automatisiert. Wenn Sie es wünschen, wird das menschliche Element bei einigen dieser Firmen nicht ganz aus dem Kreislauf herausgenommen.

Es spricht etwas für jeden 100%-ig algorithmisch gesteuerten Investitionsansatz. Auch wenn er bei einem hohen Prozentsatz von Einzelpersonen hilfreich sein mag, gibt es immer wieder Fälle, in denen eine automatisierte Führung nicht angebracht ist.

Können Robo Advisor traditionelle Berater ersetzen?

Früher waren Ihre Auswahlmöglichkeiten bei Investitionen ziemlich begrenzt. Sie hatten nur zwei Möglichkeiten zur Auswahl:

- Privatanleger (Do-it-yourself)

- Einstellung eines Beraters für Finanzanlagen (FIA)

Historisch gesehen gab es ein Problem mit dem Versuch, eine FIA zu bekommen: Viele verlangen eine Mindestanlage von 50.000 Euro oder mehr. Diese Anforderungen machen viele FIAs für jüngere und weniger vermögende Personen unerreichbar.

Wenn Sie also in diese Kategorie fielen, mussten Sie für sich selbst sorgen oder einen allgemeinen Rat von einem Finanzguru wie Suze Orman einholen (lassen Sie mich gar nicht erst anfangen).

Es ist auch nicht ungewöhnlich, dass FIAs jährlich 1-2% verlangen (oder sogar noch mehr über die geladenen Anlageprodukte, in die sie Sie drängen). Das sind 1-2%, die man mit der Geldanlage besser machen muss als der Markt, um mithalten zu können.

Vergessen wir auch nicht, dass sie – wenn der Anlageberater kein Treuhänder ist – vielleicht keine Geldanlage in Ihrem besten Interesse anbieten, sondern Portfolios empfehlen, die ihre eigene Brieftasche am besten füllen. Es gibt jedoch Dienstleistungen, die Sie nutzen können, um einen Treuhänder in Ihrer Nähe zu finden. Zum Beispiel kann Ihnen das Paladin-Register bei der Suche nach einem vordefinierten Treuhänder helfen.

Wenn Sie sich dafür entschieden haben, privat ohne FIA eine Anlagestrategie aufzubauen, werden Sie schnell merken, dass dies nicht so einfach ist. Vorbei sind die Zeiten, in denen jeder, der in Rente ging, automatisch eine goldene Uhr und eine Rente (die von einem Fachmann verwaltet wurde) erhielt. Heute sind Sie dazu verpflichtet, Ihren Ruhestand mit angemessenen Portfolios selbst zu finanzieren.

6 Wege wie Robo-Advisor die Investitionskosten reduzieren können

Seien wir ehrlich: Viele von uns haben einfach nicht genug Geld. Eine kürzlich von Bankrate durchgeführte Umfrage ergab, dass nur 39% der Amerikaner genug in der Kasse haben, um einen Notfall mit 1.000 Dollar zu decken. Es liegt auf der Hand, dass wir unseren Wohlstand mehren müssen – und zwar idealerweise durch Investitionen. Aber warum sollten wir bei dem Versuch, dies zu erreichen, pleite gehen?

Traditionell wird Geld in den Aktienmarkt investiert. Käufe und Verkäufe müssen über das Telefon oder persönlich bei einem Börsenmakler getätigt werden.

Oder man kann einen Finanzberater für die beste Anlagestrategie beauftragen. Aber das bedeutet, dass Sie jemand anderen bezahlen, der sich um die Details und den Stress der Investition kümmert, und Sie zahlen Gebühren für dessen Arbeit und möglicherweise auch Gebühren für das, worin er Sie investiert.

Es gibt viele Horrorgeschichten über Finanzberatergebühren, die den Wert von Investitionen aussaugen, was viele zu der Frage veranlasst, ob die Dienstleistungen das Preisschild überhaupt wert waren.

Dann haben wir also die Do-it-yourself (Do-it-yourself)-Option.

Die Do-it-yourself-Methode erfordert zumindest Interesse und ein grundlegendes Verständnis dafür, wie der Aktienmarkt funktioniert. Sie müssen Portfolios selbst aufbauen und gleichzeitig an Gebühren, Steuern und Inflation denken.

Die traditionellen Optionen sind im besten Fall mit einer steilen Lernkurve und im schlimmsten Fall mit einer hohen Gebührensumme verbunden.

Im Wesentlichen ist ein Robo Advisor eine automatische Methode zum Aufbau einer Anlagestrategie für Aktien über einen Algorithmus auf Ihrem Computer, Telefon oder Tablet. Über verschiedene Robo-Investitionsplattformen können Sie Ihr Kleingeld anlegen, Aktien verschenken und Aktienbruchteile kaufen.

Aber das ist nicht alles – sie können auch die Investitionskosten senken. Und das geht so.

1. Robo-Advisor haben geringe Gemeinkosten

Typischerweise hat ein traditioneller Finanzberater eine ganze Menge an Kosten auszugleichen – Büromiete, Gehälter für einen Assistenten, Nebenkosten…

Robo Advisor haben sich die Möglichkeiten des Internets zunutze gemacht, um Ihnen ihre Dienste anzubieten. Das bedeutet, dass sie geringere Gemeinkosten haben als Finanzberater.

Bei einem Online-Sparplan entfällt ein Großteil der traditionellen Kosten, so dass Robo Advisor ihren Kunden ihre Dienstleistungen viel billiger anbieten können.

2. Robo-Advisor haben keine hinterhältigen Verkaufsgespräche

Jeder Finanzberater arbeitet anders, aber einige verlangen Gebühren in Höhe von fast 1% Ihres Vermögens, während andere Provisionen für die von ihnen empfohlenen Produkte nehmen.

Es gibt reine Gebührenberater, die kein Geld mit Produkten oder Beratung verdienen, was eine gute Option sein könnte, wenn Sie die potenziellen Verkaufsgespräche vermeiden wollen, die Sie von Ihrem Finanzberater erhalten können. Aber auch so sind wir alle Menschen und Unparteilichkeit kann hart sein. Wenn Sie Verkaufsgespräche oder potenzielle Interessenkonflikte vermeiden wollen, können Ihnen Robo Advisor beim Sparplan helfen.

Robo Advisor geben mit Hilfe der modernen Portfoliotheorie und des CAPM automatisch Empfehlungen ab. Es gibt keine Emotionen und keine sekundären Ziele. Der Algorithmus blickt allein auf die Anlagestrategien, die Performance und die optimierte Diversifikation von Sparplan und Portfolio.

3. Robo-Advisor bieten Anlagestrategien mit wenig Mindestanlage

Wenn Sie mit einem traditionellen Broker investieren, müssen Sie wahrscheinlich einen Mindestbetrag an Aktien kaufen. Wenn Sie zum Beispiel ein traditionelles IRA mit Vanguard haben, können Sie nicht weniger als 3.000 Dollar an VTSMX-Aktien (Vanguard Total Stock Market Index Fund Investor Shares) in den Sparplan aufnehmen.

Robo Advisor glänzen wirklich, wenn es um das Minimum geht. Die meisten Robo Advisor haben es zu einem wichtigen Teil ihrer Strategie gemacht, die Anleger mit niedrigeren Beträgen starten zu lassen.

Mit einem Mindestbetrag ab 25 Euro können Sie mit dem Investieren beginnen und gleichzeitig an anderen Anlagestrategien arbeiten. Selbst wenn Sie also ein geringes Einkommen haben, über ein super knappes Budget verfügen oder daran arbeiten, Schulden zu tilgen, können Sie auch anfangen, sich auf Investitionen einzulassen.

4. Robo-Advisor haben wesentlich niedrigere Gebühren

Hier bei Trading Für Anfänger haben wir eine Aufschlüsselung der Gebühren erstellt, die bei Robo Advisor anfallen. Dies ist entscheidend für die Kosten von Robo Advisorn; wenn ihre Gebühren tatsächlich langfristig genauso hoch sind wie die von Finanzberatern, sparen sie Ihnen überhaupt kein Geld!

5. Robo-Advisor ermöglichen Ihnen den Zugang zu den Experten für wenig Geld

Bestimmte Robo Advisors ermöglichen Ihnen die Kommunikation mit Finanzexperten, wenn Sie ein bestimmtes Investitionsniveau erreichen. Wenn Sie z. B. 100.000 $ bei Betterment investiert haben, können Sie Ihre Investitionen von einem Certified Financial Planner (CFP) überprüfen lassen und mit Ihnen über Ihre Anlagestrategien sprechen.

CFPs können ihre eigenen Unternehmen führen und einen Stundensatz für die Zusammenarbeit berechnen. Der Zugang zu Finanzplanern über Ihre Investitionsplattform kann ein Zwei-für-Eins-Geschäft sein; Sie erhalten Zugang zu Fachleuten sowie zum Investitionsmanagement für Anlagestrategien. Dies kann eine Möglichkeit sein, langfristig Geld zu sparen, anstatt für jede Dienstleistung einzeln zu bezahlen.

6. Robo-Advisors können Investitionen erschwinglicher machen

Wenn Sie nicht viel Geld haben, können Robo Advisors Ihr Tor zur Welt der Investitionen sein. Robo-Berater haben viel niedrigere Mindestbeträge ab 25 Euro, mit denen man anfangen kann, zu investieren.

Denken Sie jedoch daran, dass Robo Advisors zwar billiger sein mögen, aber Sie verlieren ein wenig von dieser menschlichen Note – dem Beziehungsaspekt.

Fazit: Sollten Sie sich für eine Investition mit einem Robo Advisor entscheiden?

Die letztendliche Frage lautet: Sollte ich einen Robo-Berater verwenden, anstatt es selbst zu tun, oder sollte ich einen traditionellen Berater einsetzen? In vielen Fällen, ja, ein Robo-Berater ist eine solide Wahl.

Ein Robo-Advisor ist eine gute Wahl, wenn Sie:

- Jung sind – mit mehr als 20 Jahren bis zur Rente.

- Ein einfaches Portfolio mit Mindestanlage ab 25 Euro haben – keine Konten bei anderen Finanzdienstleistern.

- Mangelnde Anlageerfahrung haben – Sie sich nicht sicher sind, wo Sie anfangen sollen.

Ihr Einsatz kostet nicht viel und meiner Meinung nach schaffen die meisten eine anständige Vermögensallokation. Diese Dienstleistungen werden Ihnen einen guten Ausgangspunkt bieten.

Wenn sich Ihre Bedürfnisse ändern, können Sie Ihr Geld jederzeit auf eine andere Finanzdienstleistung übertragen. Bis dahin werden sich einige dieser Services weiterentwickelt haben und möglicherweise mehr von dem automatisieren, was früher einen Menschen erforderte.

Um den richtigen Anbieter zu finden, sollten Sie sich den Robo Advisor Vergleich bzw. den Echtgeldtest auf unserer Seite anschauen. Hier erfahren Sie mehr Details zum Preis-Leistungs-Verhältnis, den besten Einstiegsmöglichkeiten und der Performance des Algorithmus.

Schauen Sie sich jetzt unseren Test an und eröffnen Sie ein Depot bei der zu Ihnen passenden Robo-Advisor-Bank!

Tipp: Jetzt die bessere Alternative zum Robo-Advisor wählen!

Meist gestellte Fragen:

Für wen eignen sich Robo-Advisors?

Robo Advisors eignen sich für Anleger, die selbst nicht viel Zeit mit der Geldanlage verbringen möchten, aber dennoch ein gutes Werkzeug suchen, mit dem sie eine gute Rendite bei gleichzeitiger Risikokontrolle erzielen können. Robo Advisors treffen basierend auf dem Anlage- und Risikoprofil des Anlegers automatisch Anlageentscheidungen. Der Kunde muss also nichts weiter tun, als seine eigenen Präferenzen und Risikotoleranz anzugeben, um den automatisierten Vermögensaufbau zu starten.

Kann man ab 25 Euro einen Sparplan beim Robo Advisor aufbauen?

Ja, die meisten Robo Advisor Anbieter erlauben Sparpläne bereits ab geringen Beträgen wie 25 Euro. Bei einigen sind sogar stufenlos einstellbare Sparpläne ab 1 Euro möglich. In unserem Test können Sie sich anschauen, wo man ab 1 Euro, ab 25 Euro oder ab 50 Euro in den Handel einsteigen kann.

Welches ist der beste Robo-Advisor?

Was der beste Robo Advisor für Sie ist, hängt von Ihren persönlichen Plänen und Anlagestrategien, von der Risikobereitschaft und Ihren Finanzen ab. Wenn Sie z. B. kein großes Kapital zum Investieren zur Verfügung haben, sollten Sie sich einen Anbieter aussuchen, der niedrige Gebühren hat und eine geringe Mindestanlage verlangt. Bei höheren Investitionssummen, können andere Anbieter vor allem in Hinblick auf die Angebote und die Nebenkosten besser sein. Zu den derzeitigen Top-Marken gehören Quirion und Scalable Capital, in der Zukunft dürfte es aber viele weitere Robo Advisor geben. Deshalb sollten Sie sich auch stets im Test und Robo Advisor Vergleich über die neuesten Trends informieren.

Was kostet ein Robo Advisor?

Gerade im Vergleich zu menschlichen Finanzberatern sind die Robo Advisors wesentlich günstiger. Die Gebühren liegen in der Regel bei lediglich 0,25 bis 0,50 Prozent im Jahr. Bei 50.000 Euro an Investment würden Sie im Bestfall also auf gerade einmal 125 Euro Kosten kommen. Wer niedrigere Summen einbringt, kann bereits ab 25 Euro oder ab 50 Euro starten. Zusätzlich zu den Gebühren des Robo Advisors kommen die TER der gewählten ETFs. Hierbei handelt es sich um externe Abgaben, welche Sie hinzurechnen müssen.

Wie sicher sind Robo-Advisors?

Die Anbieter von Robo Advisors sind in der Regel sehr sicher, solange sie über eine Lizenz von einer renommierten Regulierungsbehörde verfügen. Wie sicher die Anlagen selbst sind, die der Robo Advisor tätigt, hängt vom angegebenen Risikoprofil des Anlegers ab. Die Software analysiert den Markt kühl und emotionslos nach vorgegebenen Mustern. Auf dieser Basis werden Vorschläge gemacht und im Notfall lassen sich bei aktiven Anbietern Umschichtungen vornehmen. Die Investments zielen meist auf ETFs, Aktien und Anleihen ab, wobei auch die Gewichtung von der Wahl Ihres Risikolevels abhängt.

Gibt es auch kostenlose Robo Advisors?

Nein, alle Anbieter von Robo Advisors erheben auf die eine oder andere Weise Gebühren. Allerdings gibt es einige Anbieter, die mit einem sehr günstigen Kostenmodell überzeugen. So ist der Anbieter Quirion ab Anlagen von 10.000 Euro im ersten Jahr komplett kostenlos. Danach fällt eine jährliche Gebühr von 0,48 % des Anlagevolumens an, was immer noch deutlich unter dem Marktdurchschnitt ist.

Wie viel Geld steckt im deutschen Robo Advisor Markt?

Derzeit beträgt das Marktvolumen, das von Robo Advisors verwaltet wird, etwa 25 Mrd. Euro. Im internationalen Vergleich ist der Robo Advisor Markt damit noch recht gering, wächst aber stetig.

Wie funktioniert ein Robo Advisor?

Ein Robo Advisor ein Computerprogramm, dessen Algorithmus regelbasierte Anlageentscheidungen trifft. Diese Regeln basieren auf mathematischen und finanzwissenschaftlichen Prinzipien sowie umfangreichen Datenanalysen und sollen Anlegern den Aufwand bei der Geldanlage vereinfachen.

Arbeiten Robo Advisors mit künstlicher Intelligenz?

Ja, man kann Robo Advisors als eine Form von künstlicher Intelligenz bezeichnen. Allerdings handelt es sich bei der aktuellen Generation von Robo Advisors um eine sehr beschränkte Art der KI, die nur innerhalb eines sehr engen Frameworks Entscheidungen treffen kann.